泰博医疗-专业的儿科医疗连锁机构

作者: 发布时间:2015-05-13 转至微博:

|

医药网5月11日讯 今年4月,贝恩公司与医疗产业私募资本协会(HCPEA)共同发布了一篇研究报告,内容关于2014年医疗产业私募市场的调查研究。(注:贝恩公司是一家全球领先的管理咨询公司,它基于“咨询顾问为客户提供结果,而非报告”的理念,为客户提供战略、运营、技术、组织以及兼并购方面的专业咨询服务;HCPEA是非盈利的交易协会,协会成员致力于医疗健康事业的长期发展,50多个公司都是最出名、最受崇敬的私募企业,雇佣美国和加拿大300多位投资专家。持有资金为4000多亿美元,投资对象都是医疗产业相关的,包括服务、产品、诊断、医药和IT等。)

回顾2014年医疗产业私募市场

亮点:

1 交易金额创下三年来新高,但成交数量下降,且资产规模不够大,没能满足投资者需求

2 欧洲投资创业的热情持续升温,这归功于四笔大交易

3 由于几家大型企业的分拆上市,医疗技术领域交易值飙升

4投资者坚持以往的投资策略不变

医疗产业正处于行业转型期。全球普遍都在遏制医疗费用,一改往年医疗产业持续高增长的态势。目前医疗公司出现了前所未有的企业间并购,这种战略性并购交易额度近3800亿美元,达到历史最高水平。

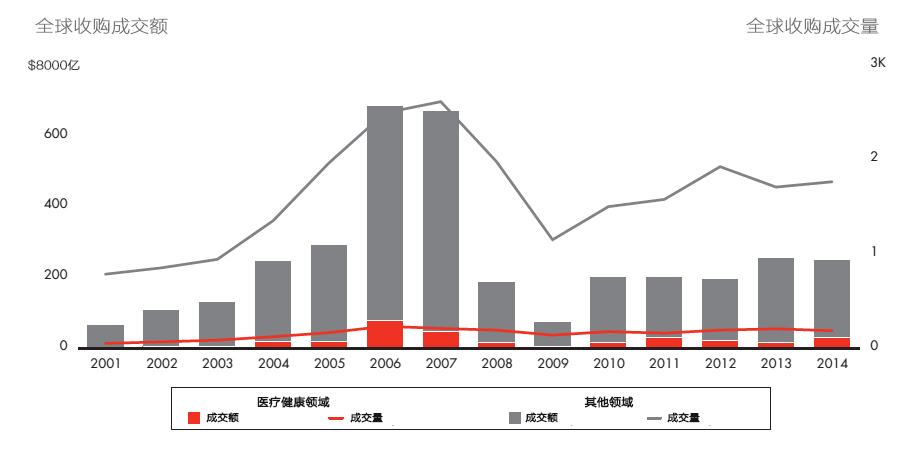

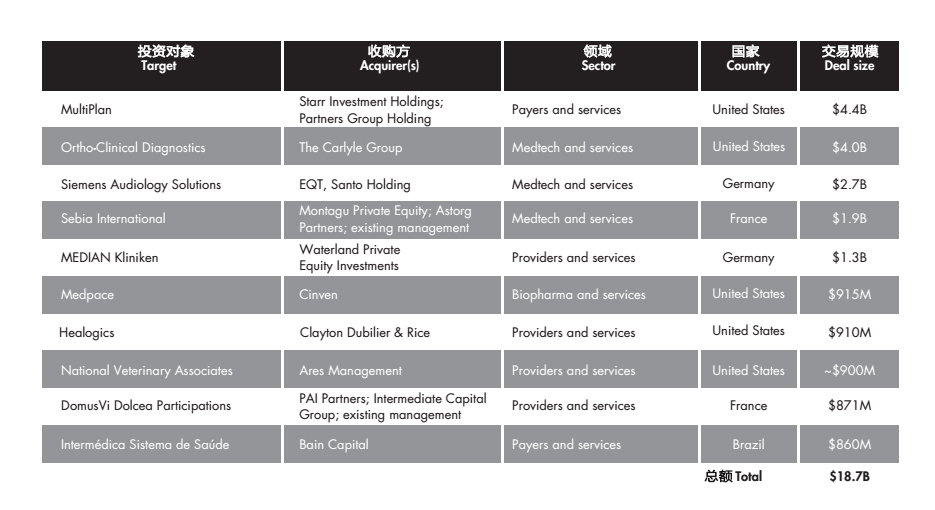

对于有兴趣在医疗健康领域私募投资的企业而言,2014年行业情形复杂。全球范围内新的医疗保健收购值创下三年来新高,达296亿美元,几乎是2013的两倍,而交易数量下降10%到188(图1)。超过40亿美元的两笔巨额交易和中型交易(介于5亿美元和10亿美元之间)都导致交易额总量增加;然而,类似于2013年,只有5例交易额突破十亿美元大关,所以2014年对于想大笔挥霍的投资者来说是充满挑战的一年(图2)。此外,强劲的公共股权市场和迫不及待的战略买家继续推高估值,这削弱了部分投资者的购买热情,甚至当卖家期望的高估值得不到满足导致收购流产。该趋势积极的一面是形成良好的资本退出环境,2014年同2013的水平相当。

图1

图2

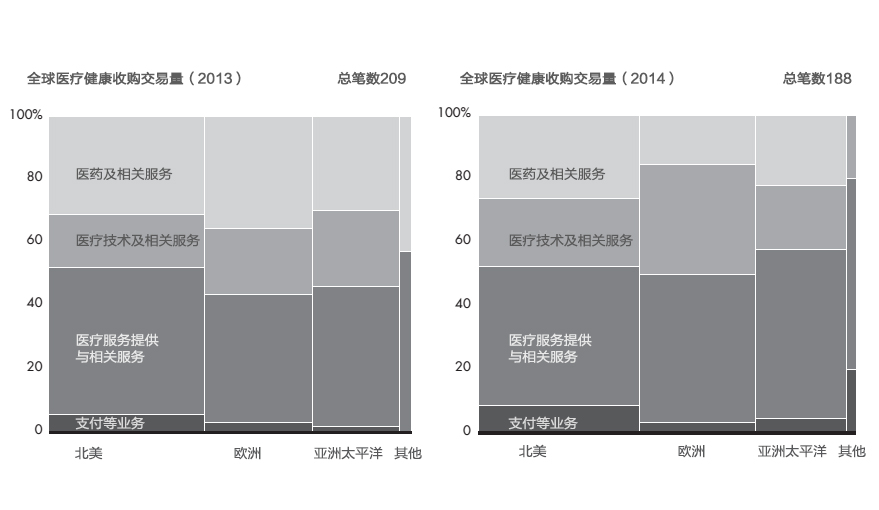

按地区划分,欧洲市场活跃,2014年排名世界第四,但也缺乏大规模的资产交易,只有三笔超过10亿美元。同样地,北美虽交易量巨大,但值得注意的是,该地区长期都缺乏大规模、价格合理的资产作为投资对象。在亚洲环太平洋地区,活跃程度具有差异化,中国是一个亮点,由于出台了有利外国投资者的法规,但相比2013年,印度私募市场趋于缓和。

按领域,医疗技术及相关服务最受关注,大型企业分拆上市大幅提升交易额,总值将近2013年的五倍。诊断仍然是最受欢迎的领域,在中国和发达国家市场都具有较高的关注度。在生物制药及相关服务领域,交易值和交易量同比2013均有所下降;子领域中最引人注意的是合同外包组织(CXO),非处方药(OTC)和仿制药生产厂家。医疗服务提供商和相关服务也表现不俗,同时资本对多元资产产品供应商和新兴市场兴趣浓厚。

2014年,很多投资策略延续,投资者追捧的产品和服务是“重医疗”和“轻保健”,一些基金追求足够安全的“宝石”级资产,或在其核心市场具有绝对领导力的资产,尽管交易价格处于陡峭高位,但投资者认为这能加速基金周转。由于大型交易的缺乏,一些基金转而向下游市场挺进,会投资早期甚至风投阶段的项目。最后,购买重组策略在2014仍是主流,一些公司不断完善先前购得的资产,另一些又并购新的平台。

不同地区医疗产业私募情况

一、概况

亮点:

1 从成交量来看,所有地区,医疗服务供应仍然最受欢迎

2所有地区成交额上升,成交量下降

3 最大笔交易量集中在欧洲和北美,巴西交易额最大

4 亚洲环太平洋地区在发展中和发达国家市场表现都十分活跃

和去年一样,大量私募资金涌入北美和欧洲,南美也榜上有名,主要原因是贝恩资本的近8.6亿美元收购健康保险商和医疗保健提供商Intermédica Sistema de Saúde。实际上,巴西资产的低估值让很多私募资金重回巴西,亚洲及环太平洋地区和2013年一样市场稳固,保持强健。所有地区的收购交易量都下降,交易值上升(图3),这符合历史趋势,医疗服务提供领域盘活全球大部分业务市场。2014年一个显着的变化:医疗技术交易值和交易量在欧洲和北美国都上升,相应生物制药领域热度下降(图4)。医疗技术在中国流行,很大程度上是因为监管政策的变化。

图3

图4

二、北美地区

亮点:

1 改革催化新的服务和支付模式,刺激投资市场

2 两个大型交易提升了投资总额,但有吸引力的大规模的资产仍然稀缺

3 资本退出明显,新上市的企业中医疗健康行业占据40%

4 与往年类似,投资领域基本保持不变

投资环境:

和过去几年一样,2014年美国仍然占据主导地位,受私募资金热捧。美国平价医疗法案促使投资表现活跃。投资领域举例:医疗相关的信息技术公司(HCIT),新的支付方式,人口健康管理等,这都源于改革,同时也加速并购的出现。

六大热点:

1 持续关注成本控制

2 综合护理服务模式,注重效果而不是规模

3 新兴的支付方式

4 重心向医疗成本较低的企业和模式偏移

5 更高的消费能力,参与和期望增加

6 关注健康和疾病预防

这些趋势将在数据和分析领域创造机会。2014年北美地区医疗收购交易共计156亿美元,达成80笔交易,而2013年,90笔交易达成98亿美元。大部分的增长来自两笔交易:由斯塔尔投资控股集团采购和合作伙伴(Starr Investment Holdings and Partners Group)44亿美元收购Multiplan;凯雷集团约40亿美元收购强森(J&J)Ortho-Clinical Diagnostics (OCD)业务。这也是北美地区仅有的交易价值超过10亿美元的两笔。

关键词:

|