泰博医疗-专业的儿科医疗连锁机构

作者: 发布时间:2016-04-07 转至微博:

|

医药网4月6日讯 多发性硬化症(MS)是一种慢性自身免疫性疾病,属于罕见病,全世界有2000多万患者。中国有3万多确诊患者,但误诊率和未发现率均相当高。

从疾病分类看,多发性硬化症多为复发性缓解性类型,即RRMS,已经上市的MS药物多针对这种类型。而对于原发渐进性类型(即PPMS)和继发渐进性类型(即SPMS),则无有效的治疗药物。

罗氏研发后期的ocrelizumab有望成为治疗PPMS和SPMS的有效药物。与此同时,MS药物市场格局和研发动态出现诸多变化,本文将一一梳理。

已上市药物点评

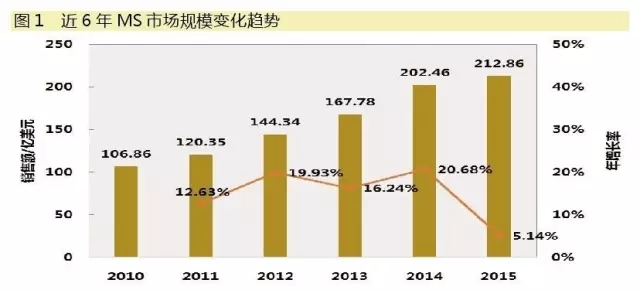

2010年以来,多发性硬化症市场经历了快速扩容,2015年MS市场规模达到206亿美元,近5年CAGR达到14.21%。

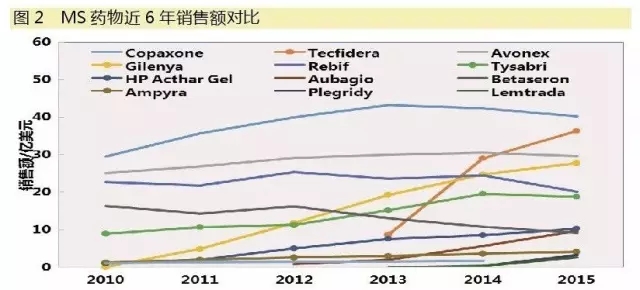

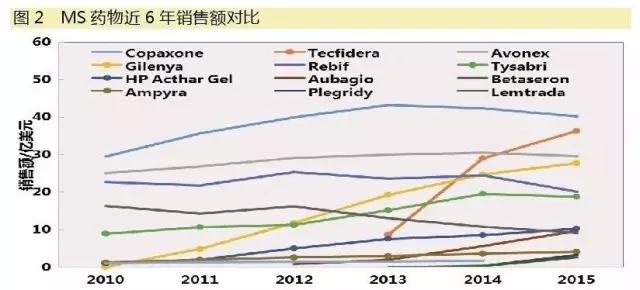

目前市场上主要有13个多发性硬化症药物(不包括仿制药),笔者梳理了这13个药物的基本情况(见表1)及近6年的销售额数据(见图2)。以下笔者对部分重要品种的市场情况及趋势进行阐述与点评。

Copaxone(醋酸格拉替雷)

2015年销售额:40.23亿美元

企业:Teva/Takeda

Copaxone是Teva最畅销的药物,2014年专利到期,但Teva在2013年及时推出了长效版的Copaxone,从而很大程度上缓解了专利悬崖带来的影响。2015年,Copaxone仍保持MS治疗药物的榜首位置,销售额为40.23亿美元。

不过,Copaxone的榜首位置在2016年被Tecfidera取代是大概率事件。

Tecfidera(富马酸二甲酯)

2015年销售额:36.39亿美元

企业:Biogen

富马酸二甲酯原本是一种抑菌、防潮防霉的工业原料,被Biogen开发成治疗MS的药物,完成了华丽转身。与其他药物相比,Tecfidera有更好的疗效,以及最低的安全风险。

Tecfidera上市以来,一再刷新销售预期,表现堪称惊艳——其于2013年上市,2014年销售额就接近30亿美元。2015年,其销售额为36.39亿美元。

Avonex(干扰素β-1a)

2015年销售额:29.69亿美元

企业:Biogen

干扰素原本是最常用的MS治疗方案,而今其市场份额却被新型口服药不断蚕食。Avonex在2014年达到销售峰值后开始下降,但短期内仍是MS市场的重要参与者。

Gilenya(芬戈莫德)

2015年销售额:27.76亿美元

企业:诺华

诺华的Gilenya是首个S1P1R靶点药物,2010年上市以来销售额稳定攀升,2015年销售额27.76亿美元。该靶点作用机制新颖,有较好的潜力。不过,Celgene花重金72亿美元从Receptors买来的Oxanimod有望成为S1P1R靶点的best-in-class药,上市后将冲击Gilenya的市场地位。

Rebif(干扰素β-1a)

2015年销售额:20.21亿美元

企业:默克

Rebif是默克最重要的MS药物,但随着干扰素整体市场份额的下降,以及愈加激烈的竞争环境,Rebif前景黯淡。

Tysabri(那他珠单抗)

2015年销售额:18.86亿美元

企业:Biogen

Biogen的Tysabri是一种单克隆抗体药物,经历了前几年的快速增长,2015年销售额开始下降。Biogen也将Tecfidera口服片剂疗法作为重点,Tysabri的销售将持续下降。

Betaseron(干扰素β-1b)

2015年销售额:9.26亿美元

企业:拜耳

拜耳的betaseron也是一种干扰素药物,且被报道具有很大的副作用,销售也不如同类的Avonex和Rebif。

HP Acthar Gel(促肾上腺皮质激素)

2015年销售额:10.37亿美元

企业:Mallinckrodt

Acthar是一种老药,是一种动物提取的激素药物。由于号称具有特殊工艺壁垒,价格一再猛涨,但其对MS的治疗效果一向颇受争议。

HP Acthar Gel有多个适应症,MS只是其中一个。由于Mallinckrodt收购Questcor后没有披露各适应症销售额,所以笔者收录的销售数据为总销售额。但根据Questcor被收购前披露的数据分析,总销售额中约有30%~35%用于多发性硬化症。

Aubagio(特立氟胺)

2015年销售额:9.79亿美元

企业:赛诺菲

特立氟胺于2012年获批上市。虽然赛诺菲对其寄予厚望,但Aubagio上市后表现不及预期。2015年,Aubagio实现销售额9.79亿美元,3年时间尚未进入“重磅炸弹”行列。

Ampyra(达伐吡啶)

2015年销售额:4.18亿美元

:Acorda

Ampyra于2010年获批上市,是唯一一个能改善病人行走方式的MS药物,市场份额不高但稳定增长,2015年销售额为4.18亿美元。

Pelgridy(长效干扰素β-1a)

2015年销售额:3.39亿美元

企业:Biogen

虽然干扰素整体市场份额在下降,Biogen仍然积极推出长效化干扰素制剂Pelgridy。Pelgridy有望成为MS治疗领域最畅销的干扰素产品。

药物类别分析

多发性硬化症药物主要分为四大类:口服化学药、干扰素、促肾上腺皮质激素、单克隆抗体。

口服MS化学药物2015年销售额118亿美元,市场份额56%,其中醋酸格拉替雷是最畅销的MS药物。随着2014年5月其专利到期,新上市富马酸二甲酯销售迅速攀升,占据越来越多的市场份额。2016年,富马酸二甲酯将登顶最畅销的MS药物。但是,在MS领域,并不会像丙肝领域索非布韦这样的小分子新药能够完全取代干扰素的治疗方案,干扰素在MS治疗领域仍将占据重要地位。

干扰素原本是最畅销的MS药物,随着醋酸格拉替雷和富马酸二甲酯的上市,市场份额逐渐下降。随着2014年长效干扰素β-1a的上市,干扰素的市场份额将保持相对稳定。干扰素市场中,由于长效干扰素给药频率缩短至每周一次,市场份额将向长效干扰素倾斜。

促肾上腺皮质激素治疗MS经历了诸多争议,总市场份额不大,且只有万灵科一家生产。

单克隆抗体中,以那他珠单抗(Tysabri)为主角,2015年该药销售额达到19亿美元。

企业竞争格局

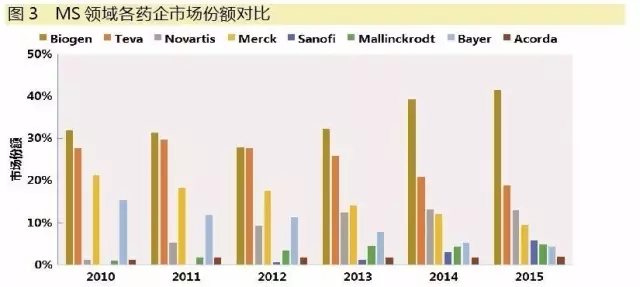

Biogen是MS领域的霸主,旗下有4只MS药物:干扰素Avonex、长效干扰素Plegridy、富马酸二甲酯Tecfidera和单抗药物Tysabri。Biogen的市场份额稳步上升,2015年,其MS药物总销售额达到88亿美元,占到整个MS药物市场份额的41.5%。

Teva凭借最畅销的MS药物Copaxone,2015年销售额40亿美元,市场份额为18.9%。但随着2014年5月Copaxone专利到期,以及Tecfidera的凌厉攻势,Teva在MS领域的份额将快速下降。

诺华凭借fisrt-in-class的S1P1R靶点药物芬戈莫德(Gilenya),2015年销售额达到28亿美元,市场份额为13%。

此外,拜耳、默克雪兰诺则因干扰素整体销售的萎缩,市场份额逐步下降。赛诺菲凭借特立氟胺Aubagio和阿伦单抗Lemtrada总计12亿美元销售额,市场份额稳步上升到6%。

在研药物进展

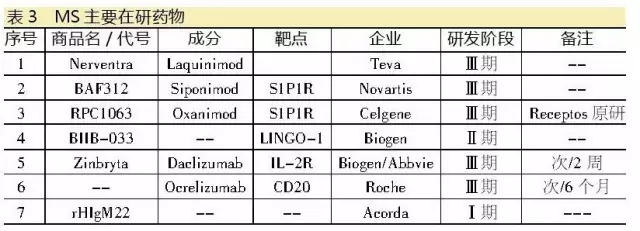

多发性硬化症药物的主要在研药物涵盖了口服化学药、单克隆抗体、长效干扰素等类别。

Celgene于2015年7月以70亿美元收购了Receptos,一个主要目的就是后者在研的S1P1R靶点药物Oxanimod。据Celgene的报告,评估Oxanimod会成为最好的S1P1R靶点药物,即best-in-class。

罗氏的Ocrelizumab则被业界寄予厚望,尤其是6个月注射一次的便利性。临床试验中,罗氏直接将Ocrelizumab与护理药物Rebif(商品名:利比,干扰素β-1a)做对比,发现ocrelizumab能够更有效地预防病情复发并降低临床残疾进程,还能显著减少大脑MS病灶数量(活动区,核磁共振检测)。Ocrelizumab有望在2017年上市。

Biogen作为MS领域的霸主,对该领域的研发没有丝毫放松。一方面,与艾伯维合作将达利珠单抗用于MS治疗,有望于2016年上市。另一方面,积极研发独特机制的抗LINGO-1抗体,目前处于Ⅱ期临床阶段。

国内方面,由于亚洲国家多发性硬化症发病率很低,国内市场相对较小。但近期也有一些科研机构和研发公司开始研究S1P1R靶点的新药。

延伸>>>

MS药物发展里程碑

★1993年,拜耳上市了第一个rIFNβ-1b产品Betaseron;

★1996年,Biogen上市了第一个rIFNβ-1a产品Avonex;

★1996年,Teva上市了后来最为畅销的MS药物醋酸格拉替雷Copaxone;

★2004年,Biogen上市了首个MS治疗单抗药物那他珠单抗Tysabri;

★2010年,诺华上市了首个S1P1R靶点药物芬戈莫德Gilenya;

★2014年,Biogen上市了第一个长效rIFNβ-1a产品Plegridy。

(本文作者系甘李药业工艺总监)

关键词:

|